図解で簡単に分かる財務諸表の見方|財務諸表の読み解き方

財務諸表とは、会社の資産状況や損益状況等、事業活動の成績が集計された経営資料のことだ。

財務諸表は、社長の決断を支える根拠資料にもなるので、中小企業経営者にとって、財務諸表の理解は必須スキルといっても過言ではない。

この記事では、財務諸表の見方や読み解き方に至るまで、簡単に理解できるように図解で分かりやすく解説する。

財務諸表とは?

中小企業の財務諸表は、「貸借対照表」、「損益計算書」、「株主資本等変動計算書」の3つで構成されている。

このうち、中小企業の経営実務で大いに活用できる財務諸表は貸借対照表と損益計算書になる。

財務諸表に対してアレルギー反応を抱き、あまり経営に活用していない経営者を稀に見かけるが、財務諸表の活用なくして、正しい会社経営はできるものではない。

なぜなら、財務諸表には、事業活動のすべての結果(正否)が集約されているからだ。自らの行動の結果(正否)を確認することなく前に突き進んでいては、何れ失敗することは容易に想像できるだろう。

財務諸表を理解するコツは?

財務諸表を会計の知識ゼロから理解するには、それなりのコツがある。

例えば、最初から財務諸表の難しい理論や専門家の説明を頭に入れようとしても、なかなか理解できるものではない。

逆に、財務諸表に対する拒絶反応が大きく育ってしまい、ますます理解が遠のくかも知れない。

複雑化した事柄や難しい物事は、図解で理解するのが手っ取り早く、財務諸表も同じである。

図解で財務諸表の仕組みを整理すると本質がスッキリ分かり、物事の本質が分かると理解のハードルはグッと下がる。

財務諸表(貸借対照表・損益計算書)の見方と読み解き方について、順を追って図解で分かりやすく解説する。

図解で分かる貸借対照表の見方

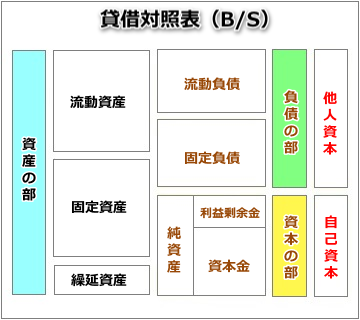

貸借対照表とは、会社の資産状況を表す財務諸表のことである。

貸借対照表は「資産の部=(負債の部+資本の部)」のバランスが均等にとれることから、バランスシート(Balance sheet)、略してB/S(ビーエス)とも呼ばれている。

貸借対照表の構成は下図の通りだが、見方と仕組みもさることながら、どこが重要なポイントで、どこが日頃からチェックすべきポイントなのか分からない、といった中小企業の経営者も多いのではないかと思う。

この貸借対照表の構成を極限までシンプルに分かり易く図解すると、下図の通りとなる。

このように、貸借対照表は「資産の部」と「負債の部」と「純資産の部」の3つの構成に図解すると分かり易い。それぞれの構成を以下に解説する。

資産の部

資産の部は「資産の保有形態」を表すエリアになる。例えば、現金、預金、商品、土地建物などの資産である。資産の購入原資が、負債(他人のお金=借金)なのか、はたまた純資産(自分のお金=利益)なのかは分からないが、原則、会社が保有している全ての資産が表示される。

資産の部のチェックすべき重要ポイントは1つだ。それは「現預金」の増減である。現預金が増加傾向にあれば問題ないが、現預金が減少傾向にあるようなら様々な経営課題が内在している証拠になる。例えば、赤字経営、現金回収の遅延、不良在庫の増加など等だ。

負債の部

負債の部は「資本の調達手段」を表すエリアになる。例えば、売掛金、未払金、借入金などである。負債の部に表示される項目は、すべて他人のお金、つまり、借金(必ず返すべきお金)のことだ。負債の部は、資産の部よりも少ないに越したことはないし、できれば純資産よりも少ない方が安全だ。

純資産の部

純資産の部は「利益の累積」を表すエリアになる。つまり、自由に使える自分の貯金のようなものである。

純資産の部のチェックすべき重要ポイントは1つである。それは、「純資産」の増減だ。純資産が増加傾向にあれば問題ないが、純資産が減少傾向にあるようなら赤字経営に転落しているということだ。

貸借対照表は「現預金の増減」と「純資産の増減」の2点を常にチェックしていれば、経営リスクの早期発見ができるので、毎月のチェックを習慣化することをお薦めする。

【関連記事】貸借対照表の重要なチェックポイント

図解で分かる損益計算書の見方

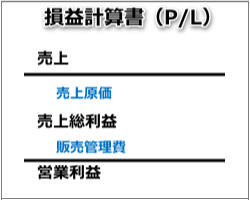

損益計算書とは、会社の業績状況を表す財務諸表のことである。

損益計算書は、プロフィットアンドロス(Profit and loss statement)、略してP/L(ピーエル)とも呼ばれている。

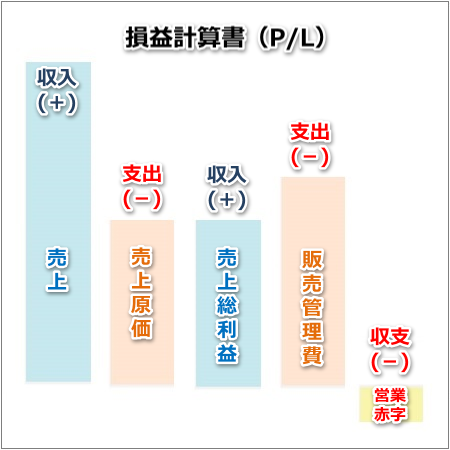

損益計算書の構成は下図の通りだが、これだけで収支のイメージを捉えることは困難だ。

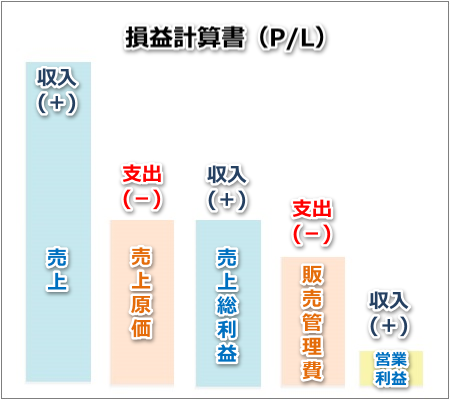

損益計算書の収支イメージを分かり易く図解すると、下図の通りとなる。

このように、損益計算書は「3つの収入」と「2つの支出」に図解すると分かり易い。それぞれの収入と支出を以下に解説する。

3つの収入

3つの収入は「売上・売上総利益・営業利益」の3つの収入で構成されている。売上総利益のことを粗利(あらり)というが、売上と粗利まではチェックしているという経営者は多いのではないかと思う。

しかし、粗利から販売管理費を差し引いた「営業利益」までチェックしないと、正しい会社経営はできるものではない。なぜなら、営業利益までチェックしないと正しい経費コントロールができず、まともな経営ができなくなってしまうからだ。例えば、売上と粗利が増加している一方で、販売管理費が大幅に増加し、赤字経営に転落してしまったらどうなるだろうか?

当然ながら、利益を生み出さない事業の寿命は、そう長くない。全ての費用を差し引いた後の収入の正否をチェックするには「営業利益」のモニタリングが欠かせないのだ。

2つの支出

2つの支出は「売上原価・販売管理費」の2つの支出で構成されている。売上原価は、売上に対応する仕入、或いは、製造原価のことである。販売管理費は、売上を作るための事業活動に関わる費用のことである。

事業発展の秘訣は、売上最大化と経費最小化を同時に進めることだが、売上や売上総利益に占める経費の構成が小さければ小さいほど、その事業の付加価値は高いといえる。

付加価値の高い事業とは、利益率の高い事業ということだ。当然ながら、下図のような赤字経営の損益では、付加価値の低い事業ということになってしまう。2つの支出を収入(売上)よりも小さくすることが経営の鉄則になる。

【関連記事】損益計算書の重要なチェックポイント

図解で分かる貸借対照表と損益計算書の関係性

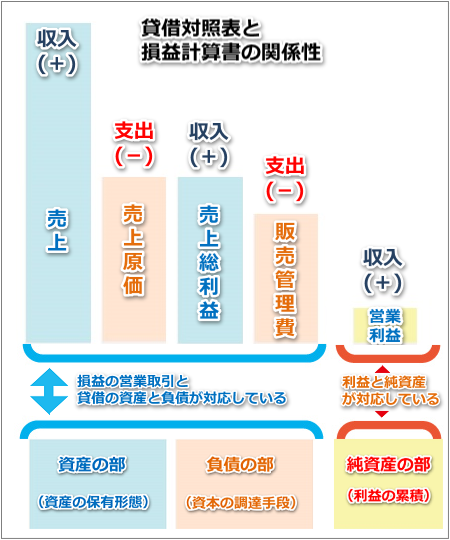

財務諸表を構成する貸借対照表と損益計算書は、常に連動している。

連動している領域は2つに大別することができ、ひとつは「損益計算書の営業取引」と「貸借対照表の資産の部と負債の部」、もう一つは「損益計算書の営業利益」と「貸借対照表の純資産の部」である。

貸借対照表と損益計算書の連動のイメージは下図の通りとなる。

※貸借対照表の純資産の部と連動しているのは、本来、損益計算書の当期純利益だが、便宜上、営業利益としている

「営業取引」と「資産の部と負債の部」

損益計算書の営業取引と貸借対照表の資産の部と負債の部の連動事例は下表の通りである。

|

損益計算書 |

貸借対照表 |

|

|---|---|---|

|

売上が発生 |

売上が計上される |

現金が増加、或いは、売掛金、受取手形等の売上債権が計上される |

|

売上原価(仕入)が発生 |

売上原価(仕入)が計上される |

現金が減少、或いは、買掛金、支払手形等の仕入債務が計上される |

|

販売管理費が発生 |

水道光熱費、家賃などの経費が計上される |

現金が減少、或いは、未払金、未払経費等の支払債務が計上される |

「営業利益」と「純資産の部」

純資産の源泉は、会社の利益である。つまり、営業利益がプラスであれば純資産も増加、営業利益がマイナスであれば純資産も減少、というように純資産と営業利益は常に連動している。なお、純資産はすべて自分のお金なので、増えれば増えるほど会社の経営が安定する。

ピックアップ/pickup

おすすめ/recommend

経営のご相談/contact

全力で経営者様を支え、会社の繁栄を加速します!!!