清算貸借対照表(簡易資産査定)の作り方|清算貸借対照表で純資産を査定する

清算貸借対照表とは、一定の資産査定の手続きを経て作成される貸借対照表のことである。

清算貸借対照表は、会社清算時、再建時、売却時、など等、会社の価値を表す純資産を計算(確定)するために作成される程度で、経営者に馴染みのある資料ではないが、定期的に清算貸借対照表を作成することで得られるメリットもある。

この記事では、清算貸借対照表の概要と共に、清算貸借対照表の簡易作成方法に至るまで詳しく解説する。

清算貸借対照表の作成メリット

清算貸借対照表とは、会社清算時等に一定の資産査定の手続きを経て作成される貸借対照表のことだが、定期的に清算貸借対照表を作成することで得られるメリットもある。

例えば、会社の本当の価値(純資産)が一目瞭然で分かることは、清算貸借対照表を作成することで得られる最大のメリットといえる。

清算貸借対照表を作成すると、不良性の資産や粉飾決算の痕跡が一掃されるので、会社の経営実態が明らかになる。

また、会社の体力を表す、会社の真の純資産も明らかになる。

さらに、清算貸借対照表を作成した結果、会社の体力が十分に残っていないことが明らかになれば、早めに会社清算の手続きを進めることができ、家族や従業員、関係者への損害を最小限に抑えることもできる。

このように、清算貸借対照表は、会社売却や清算に関係なく、定期的に作成するメリットがあるので、年1回程度の作成を推奨する。

清算貸借対照表は資産査定が肝

清算貸借対照表を作成する上で肝になるのが資産査定だ。

会社の資産価値等を査定・精査することを、専門用語でデューデリジェンスというが、この資産査定の精度が清算貸借対照表の出来栄えを左右する。

一般的な資産査定(デューデリジェンス)は、企業買収の際に、企業の資産価値、収益性、リスク、簿外債務、違法性等々、総合的に詳細を調査し、企業価値を正確に評価査定する手続きのことだが、中小企業が自力で行うには少し敷居が高い作業ともいえる。

中小企業の場合、この一連の資産査定(デューデリジェンス)を、簡易的な清算貸借対照表の作成で代用することができる。

清算貸借対照表の簡易作成方法

中小企業経営者が自力で行える「清算貸借対照表」の簡易作成方法を解説する。

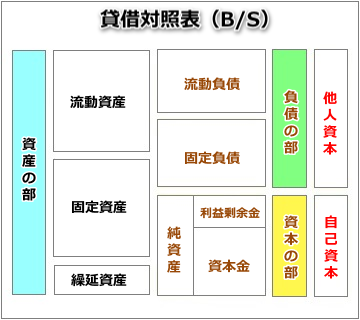

下図は貸借対照表の構成図になるが、清算貸借対照表は、貸借対照表上に記載されている資産と負債を査定することで作成できる。

資産と負債の形態は会社によって様々だが、貸借対照表の資産の部と負債の部の各項目を一つひとつ査定評価することで、清算貸借対照表を簡易作成できる。

資産査定の方法は簡単で、負債の部は全て他人資本、つまり、100%返済義務のあるものばかりなので、査定評価は額面通り「100%査定」になる。

一方、資産の部には、換金性の高い資産と換金性の低い資産、或いは、回収の見込みがない不良性資産が混在しているので、換金性の高低に応じて査定評価する。

当然ながら、資産の部よりも負債の部が小さいほど、自己資本(純資産)が大きくなり、企業価値が高まることになる。

清算貸借対照表の作成ステップ

清算貸借対照表は2ステップで簡単に作成できる。

作成ステップ1は、資産の部と負債の部の各項目を評価基準に基づいて査定する。ステップ2は、査定結果を清算貸借対照表に転記する。それぞれの作成概要について詳しく解説する。

清算貸借対照表の作成ステップ1「資産査定」

貸借対照表の資産の部と負債の部の各項目を、下表の評価基準に基づいて査定する。

概ね下表の評価基準で査定する。

|

流動資産 |

査定 水準 |

理由 |

|---|---|---|

|

現金・預金 |

100% |

換金性が高い |

|

受取手形・売掛金 |

100% |

換金性が高い(但し不良性のものは0%評価) |

|

投資有価証券 |

時価 |

時価売却可能 |

|

商品・棚卸資産 |

0% |

換金性が低い(むしろ廃棄費用がかかる) |

|

その他流動資産 |

0% |

換金性が低い |

概ね下表の評価基準で査定する。

|

流動資産 |

査定 水準 |

理由 |

|---|---|---|

|

土地 |

時価 |

時価売却可能 |

|

建物 |

0% |

換金性が低い(むしろ廃棄費用がかかる) |

|

機械設備 |

0% |

換金性が低い(むしろ廃棄費用がかかる) |

|

その他流動資産 |

0% |

換金性が低い |

概ね下表の評価基準で査定する。

|

流動資産 |

査定 水準 |

理由 |

|---|---|---|

|

保険金・保証金等 |

100% |

換金性が高い |

|

長期保有株式・出資金 |

時価 |

時価換金可能 |

|

敷金 |

0% |

換金性が低い |

|

その他投資 |

0% |

換金性が低い |

全ての繰延資産は換金性がないので「0%評価で査定」する。

流動負債

全ての流動負債は他人資本で返済義務があるので「100%評価で査定」する。

固定負債

全ての固定負債は他人資本で返済義務があるので「100%評価で査定」する。

簿外債務

リース残債等の簿外債務は他人資本で返済義務があるので「100%評価で査定」する。

清算貸借対照表の作成ステップ2「結果転記」

前章で解説した通り、清算貸借対照表の資産査定は「資産は0%~100%」の評価基準で、「負債と簿外債務は100%評価」で査定する。

査定結果を下表に転記すると簡易的な清算貸借対照表が完成し、会社の自己資本(真の純資産)が判明する。

|

資産(借方) |

金額 |

負債(貸方) |

金額 |

|---|---|---|---|

|

流動資産 |

流動負債 |

||

|

固定資産 |

固定負債 |

||

|

投資等 |

簿外債務 |

||

|

繰延資産 |

自己資本(純資産) |

(± ) |

|

|

合計 |

100% |

合計 |

100% |

清算貸借対照表を作成した結果は如何だろうか??

清算貸借対照表を作成すると、企業価値を表す自己資本(純資産)が安全水準から危険水準に陥ったり、資本欠損や債務超過に陥ったりするケースがよくある。

恐らく、会社の自己資本(純資産)が著しく減少し、資本欠損、或いは、債務超過に陥った会社もあったかと思うが、清算貸借対照表の結果判定は下表の通りである。

自己資本(純資産)が資本金よりも多い場合は、資金が潤沢なので倒産の可能性が極めて低いといえる。

自己資本(純資産)が資本金よりも少ない場合は、資本欠損で要改善水準である。

自己資本(純資産)がマイナスの金額になっている場合は、債務超過で倒産予備軍である。

清算貸借対照表の作り方のまとめ

清算貸借対照表は、比較的簡単に作成することができる。

純資産の実態が分かるだけでなく、その純資産に将来経常利益金額を加算することで、現実的な会社の売却価値も分かる。

定期的に作成するメリットが沢山あるので、少なくとも年に一回は、清算貸借対照表を作成することを推奨する。

会社経営を長く続けていると、不良性の資産や粉飾に近い誤った経理処理の痕跡が溜まってくるものだ。

例えば、2000年初頭、多くの銀行が不良債権に苦しんだ。

不良債権とは、不良性の資産のことだが、2002年3月期の大手主要銀行の不良債権率は8.0%、地方銀行の不良債権率は8.4%だった。

つまり、10%弱の不良性資産が会社の資産の中に潜んでいたということだが、定期的に清算貸借対照表を作成していれば、こうした不良債権の問題を事前に解消することができる。

清算貸借対照表を作成すると不良性資産や簿外債務が明らかになるので、危機意識と共に経営の堅実性が高まります。会社の経営実態(純資産=企業体力)を見誤ると大きな失敗を犯します。借金過多やリース過多に伴う資金繰り悪化の予防にもなるので、定期的に清算貸借対照表を作成することを推奨します。