中小企業の財務諸表とは/見方と仕組み|財務諸表を分かりやすく徹底解説

財務諸表とは、会社の資産や損益状況等の経営状態を表す会計資料のことだ。

経営者の財務諸表を読み解く能力は、会社経営を成功に導くための必須スキルといっても過言ではない。

この記事では、中小企業の財務諸表の見方と仕組み、並びに、財務諸表を構成する財務資料について、詳しく解説する。

財務諸表は会社経営の必須ツール

財務諸表とは、会社の経営状態を表す会計資料のことである。

財務諸表は会社経営の必須ツールであり、財務諸表の読解力は経営者の必須スキルといっても過言ではない。

なぜなら、財務諸表の活用なくして、まともな会社経営など出来るものではないからだ。

例えば、経営者が財務諸表を読み解ければ、経営状態を十分に理解した上での経営采配が可能になるので、失敗リスクが低くなる。

一方、経営者が財務諸表を読み解けなければ、経営状態がよく分からない状態での経営采配を余儀なくされるので、失敗リスクが飛躍的に高まる。

また、中小企業の業績は経営者の能力に比例するので、経営者の財務諸表の理解度が、そのまま業績に反映される。

つまり、会社の盛衰は、財務諸表の理解度や活用度合いで決まるのだ。

財務諸表の構成資料

会社の財務諸表は、一般的には決算書を構成する次の3つを指す。

貸借対照表

損益計算書

キャッシュフロー表

この3つの財務諸表を総称して財務三表とも呼ぶ。

財務諸表の貸借対照表には”経営の質”が、損益計算書には”経営の収益性”が、キャッシュフロー計算書には”会社の経営状態・戦略・意思”が反映されている。

従って、財務諸表をみれば、その会社の経営成績だけでなく、経営者のスタンスから過去の実績や将来の見通しまで、あらゆる情報を読み解くことができる。

また、財務諸表は、会社経営(検証根拠・判断基準等)の根幹を支える資料価値もあるので、経営者にとって欠かせないツールでもある。

中小企業の財務諸表とは?

中小企業の場合、財務三表のうち、キャッシュフロー表の作成義務がない。

従って、中小企業の財務諸表は、貸借対照表と損益計算書の二つを指すことが一般的だ。

なお、中小企業の決算書を構成する資料に「株主資本等変動計算書」があるが、この財務諸表を経営分析に活用することは殆どない。

従って、「貸借対照表」と「損益計算書」の二つの財務諸表が読み解ければ、会社の経営状態を十分に理解することができる。

中小企業経営者が読み解くべき、貸借対照表・損益計算書・キャッシュフロー計算書について、順を追って詳しく解説する。

貸借対照表の見方と仕組み

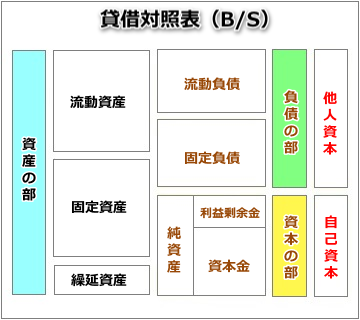

貸借対照表は、会社の資産状況を表す財務諸表である。

この財務諸表には、資金の調達方法と調達した資金で購入した資産の保有状態が記録・表示されている。

貸借対照表の構成を大別すると、資産の部・負債の部・資本の部の三つで構成されており、資金調達の手段を「負債の部(借金)と資本の部(自己資金)」で表し、調達した資金で購入した資産の保有形態を「資産の部」で表している。

従って、『資産の部=負債の部+資本の部』という数式が成り立つ。

貸借対照表は、「資産の部」=「負債の部+資本の部」のバランスが均等にとれることから、バランスシート(Balance sheet)、略してB/S(ビーエス)とも呼ばれている。

下図は、貸借対照表の構成である。

【関連記事】貸借対照表の重要なチェックポイント

損益計算書の見方と仕組み

損益計算書は、会社の業績状況を表す財務諸表である。

この財務諸表には、会社の事業活動の損益結果(収支結果)が表示される。

損益計算書は、プロフィットアンドロス(Profit and loss statement)、略してP/L(ピーエル)とも呼ばれている。

損益計算書は、営業取引・営業外取引・特別取引の三つの収支で構成されており、三つの収支の利益は、営業利益・経常利益・税引前当期純利益・当期純利益の四つの利益で表される。

営業取引とは本業の収支のことで、中小企業経営者が最も重要視すべき収支部分になり、売上から売上原価と販売管理費を差し引いた収支金額は、営業利益、若しくは、営業損失として表される。

営業外取引とは、本業以外の収支のことである。

例えば、預金の受取利息は営業外収入、借入金の支払利息は営業外費用として計上される。営業利益(損失)に対して、営業外取引の収支を加減して求めた金額は、「経常利益」もしくは「経常損失」として表される。

特別取引とは、営業取引、営業外取引以外の収支のことである。

例えば、貸倒損失、固定資産売却損益等の経常的に発生しない特別な収支のことである。経常利益(損失)に対して、特別取引の収支を加減して求めた金額は、「税引前当期純利益」、もしくは「税引前当期純損失」として表される。

最後に、税引前当期純利益(損失)から法人税等の支払金額が差し引かれて、当期純利益、若しくは当期純損失が計算される。

下図は、損益計算書の構成である。

【関連記事】損益計算書の重要なチェックポイント

キャッシュフロー計算書の見方と仕組み

キャッシュフロー計算書は、会社のお金の流れを表した財務諸表である。

キャッシュフロー計算書は、キャッシュフロー(Cash flow statement)、略してC/Sとも呼ばれている。

この財務諸表は中小企業には作成義務はないが、会社の事業活動を通したお金の増減が明確に把握できるので、自社の経営分析のため、或いは、金融機関等、外部の信頼を得るための財務諸表として大変有効に活用できる。

キャッシュフロー上の事業活動は、「営業活動によるキャッシュフロー」、「投資活動によるキャッシュフロー」、「財務活動によるキャッシュフロー」の三つの活動分野に分類される。

夫々の活動分野のキャッシュフローの状態に応じて会社の経営状態が理解できる。

例えば、営業活動によるキャッシュフローがプラスでも、財務活動である借入返済が過大で全体のキャッシュフローがマイナスでは、借入過多で経営バランスが崩れていることが分かる。

又は、営業活動によるキャッシュフローがマイナスで、財務活動である金融機関からの借入で会社全体のキャッシュフローをプラスしている場合は、健全な経営体質にないことが分かる。

財務諸表の歴史・成り立ち

財務諸表の歴史は古く、ヨーロッパの大航海時代に遡ると云われている。

当時の交易は、航海で他国に赴き、自国と他国の物品を交換して利益を生み出す手段が一般的だった。

従って、交易の主人公は冒険家風の商人が主流だった。商人は、貴族や資産家から集めた資金を元手に航海に出発し、あらゆる港町との交易を経て、元手を増やして帰港する。

貴族や資産家への資金返還と関係者への利益配当を公正に行うためには、航海に費やした費用や交易取引を証明する公正な書類が必要だった。

そのために発明されたのが、財務諸表の原型と云われている。

当時の資金提供者である貴族や資産家は、現代で云えば、投資家のようなものだ。

当然ながら、公正で透明性の高い財務諸表を提示できた商人、或いは、財務諸表を深く理解し、航海の度に利益を拡大してくれる商人は人気があっただろう。

逆に、不明瞭な財務諸表しか提示できない商人、或いは、財務諸表の理解が不十分で航海の度に利益をマイナスにするような商人は人気がなかっただろう。

「財務諸表の理解度が、成功と失敗を分かつ」

この法則は、今も不変である。

財務諸表を読み解くスキルは経営者のみならず、ビジネスパーソンの必須スキルといって過言ではありません。財務諸表は数字(算数)の世界ですから、決して難しいものではなく、コツさえつかめば誰にでも理解できます。例えば、自分の会社の財務諸表を読み解く練習は、事業活動が分かっているだけに理解が進み易いです。