自己資本比率がマイナスの場合|マイナス理由・債務超過・倒産状態

自己資本比率とは、会社の資本力や経営の安全性を示す経営指標である。

自己資本比率がマイナスということは、資本力や安全性が極めて低いということなので、なるべく早く、マイナス状態から脱出することが望ましい。

この記事では、自己資本比率がマイナスになる理由、並びに、自己資本比率がどのような経営状態を表すのかについて、詳しく解説する。

自己資本比率とは?

自己資本比率とは、会社の総資本に占める自己資本の構成比率のことで、会社の資本力や経営の安全性を表す経営指標として活用されている。

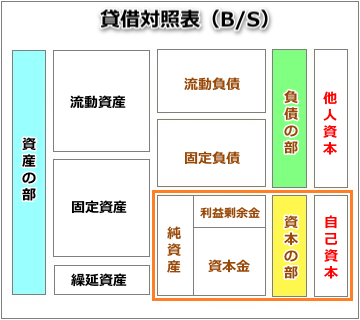

下図は貸借対照表の構成になるが、自己資本比率は〔純資産(自己資本)÷総資本(自己資本+他人資本)〕×100という計算で分かる。

自己資本比率は、総資本に占める自己資本の割合が大きくなるほどプラスに傾き、自己日本比率が50%を超えると優良水準になる。

逆に、総資本に占める自己資本の比率が小さくなるほど、つまり、返済すべき他人資本の割合が大きくなるほど自己資本比率がマイナスに傾く。

【関連記事】自己資本比率の計算式と適正水準

自己資本比率がマイナスの理由

自己資本比率がマイナスになる理由は簡単だ。

純資産がマイナスになると、自己資本比率もマイナスになる。

それでは、自己資本比率のマイナス理由に繋がる純資産がマイナスになる理由はどこにあるのか?

純資産がマイナスに理由も簡単で、純資産は、会社の利益がマイナスになった時、つまり、赤字経営に陥った時にマイナスになる。

従って、赤字金額の累損が膨らむほど、純資産の減少ペースが加速し、純資産よりも赤字金額の累損が大きくなった瞬間に、純資産と自己資本比率がマイナスになる。

自己資本比率がマイナスになるとどうなる?

自己資本比率がマイナスになるとどうなるのか?

自己資本比率がマイナスになると、総資本よりも返済すべき他人資本(債務)が多くなる債務超過という財務状況に陥る。

債務超過は倒産状態といっても過言ではないので、自己資本比率がマイナスに陥る予兆を感じたら、速やかに抜本的な経営改善を断行することが大切になる。

但し、創業期、或いは、大型の投資案件を実行した直後は、自己資本比率がマイナスに陥り易くなるので、経営状況、或いは、経営方針によっては自己資本比率のマイナスも止む得ない時がある。

自己資本比率がマイナスになる原因が、赤字経営の常態化で債務超過に陥った場合は、倒産リスクが極めて高いといえるので、くれぐれも注意してほしい。

自己資本比率のマイナスを脱出する方法

自己資本比率のマイナスを脱出する方法はひとつしかない。

マイナスをプラスに転換するだけの利益を出す、或いは、利益を蓄積することだ。

自己資本がマイナス100万円であれば、プラス100万円の利益を出す。これが、自己資本比率のマイナスを脱出する方法になる。

当たり前だが、自己資本比率がマイナスの場合は、銀行融資の条件や取引先の与信評価にマイナスの影響を及ぼすので、自己資本比率はマイナスよりもプラスの方が良い。

従って、一時的、或いは、創業期等に自己資本比率がマイナスになった場合は、先手必勝でマイナス理由を相手に説明した方が良い場合もある。

自己資本比率を気にする経営者は多いですが、資本欠損や債務超過などのマイナス状態に陥っていないのであれば、あまり、敏感になる必要はありません。成長投資の過程で自己資本比率が悪化することは良くあることです。大切なのは、投じた資本以上の利益を追求する意識を忘れず、キャッシュフローを悪化させないことです。また、許認可ビジネスの中には、資本欠損や債務超過が許認可取り消しの条件になっているケースがあるので注意が必要です。