自己資本比率の計算式と適正水準|絶対に倒れない会社の財務体質とは

自己資本比率とは、会社の資本力や経営の安全性を示す経営指標のことだ。

自己資本比率は、資本力が小さく、資金調達の手段に限りのある中小企業ほど高める必要がある。

この記事では、自己資本比率の計算式(求め方)から適正水準(目安)まで、詳しく解説する。

自己資本比率とは?

自己資本比率とは、

会社の資本力や経営の安全性を示す経営指標のことで、経営分析や株式投資の現場で幅広く活用されている。

自己資本比率は、「自己資本(純資産=自分のお金)」と「他人資本(負債=他人のお金)」、そして、「自己資本と他人資本の合計である総資本」の三つの指標を用いて計算する。

自己資本とは、自身で調達した資金(資本)のことだ。自己資本は、自己出資や利益の積み立てなど、自身で調達した資金(資本)なので返済義務がない。

一方の他人資本とは、他人から調達した資金(資本)のことだ。他人資本は、金融機関等からの借金など、他人から調達した資金(資本)なので、返済義務がある。

この自己資本と他人資本の合計が総資本になり、総資本に占める自己資本の比率が大きいほど自己資本比率が高くなる。当然、自己資本比率が高いほど、経営の安全性は高いと言える。

自己資本比率の計算構造

自己資本比率は、

会社の総資本(自己資本+他人資本の合計)に占める自己資本の構成比率のことだ。

つまり、自己資本比率が分かると、会社の資本力や経営の安全性を簡単に把握することができる。

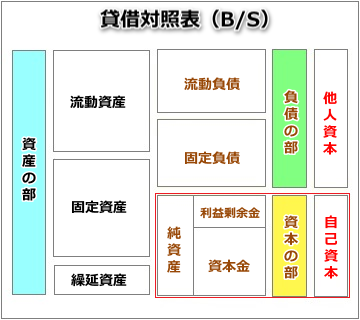

下図は、自己資本比率の計算構図が分かる貸借対照表の構成図である。

赤枠の部分が自己資本に相当する。

そして、流動負債と固定負債の合計が他人資本で、この自己資本と他人資本の合計が、自己資本比率を求める際に使う総資本(他人資本と自己資本の合計)になる。自己資本比率の計算式(求め方)と自己資本比率の適正水準(目安)について、さらに詳しく解説する。

自己資本比率の計算式(求め方)

自己資本比率の計算式(求め方)は下記の通りだ。

自己資本比率=〔自己資本(純資産)÷総資本(負債の部+資本の部の合計)〕×100

例えば、総資本が2億円で自己資本が1億円の場合、自己資本比率は「(1億円÷2億円)×100」=50%になる。

総資本が2億円で自己資本が0.2億円の場合は、自己資本比率が「(0.2億円÷2億円)×100」=10%になる。

総資本が2億円で自己資本が△0.1億円の場合は、自己資本比率が「(△0.1億円÷2億円)×100」=△5%になる。

ちなみに、自己資本比率の計算値がマイナスになる場合は、債務超過と言い、総資本よりも他人資本(負債)が多いことを表す。

【関連記事】債務超過とは?

自己資本比率の計算例と資本主義の原理

自己資本比率の計算例を用いて資本主義の原理について、詳しく解説する。

例えば、自己資金(資本)100万円で設立した会社があったとする。会社が設立されて商取引が開始されるまでの貸借対照表の構成は下表の通りになる。

|

現金 |

100万円 |

自己資本 |

100万円 |

|

借方 |

金額 |

貸方 |

金額 |

|---|

この時点の自己資本比率は「(100万円÷100万円)×100=100%」になる。

次に、商品を50万円、信用取引(買掛金=他人資本)で購入すると、貸借対照表の構成は下表の通りになる。

|

現金 |

50万円 |

他人資本(買掛金) |

50万円 |

|

商品 |

50万円 |

自己資本 |

50万円 |

|

借方 |

金額 |

貸方 |

金額 |

|---|

この時点の自己資本比率は「(50万円÷100万円)×100=50%」となる。

最後に、商品を200万円で販売すると同時に買掛金50万円を支払うと、貸借対照表の構成は下表の通りとなる。

|

現金 |

200万円 |

自己資本 |

200万円 |

|

借方 |

金額 |

貸方 |

金額 |

|---|

この時点の自己資本比率は「(200万円÷200万円)×100=100%」になる。最初の自己資本比率と同じ100%に戻ったが、自己資本の金額は100万円から200万円に増額している。

この仕組みが、投じた自己資本が経済活動を通して価値を生み出し、さらに自己資本が大きくなる「資本主義」の原理になる。

自己資本比率の適正水準(目安)

中小企業の自己資本比率の適正水準(目安)は下記の通りだ。

自己資本比率が50%以上であれば、優良企業である。更に、70%を超えると殆ど無借金経営になり、超優良企業になる。

自己資本比率が20~49%の範囲に収まっていれば、一般的な水準の会社である。40%以上であれば、倒産のリスクは殆どない。

自己資本比率が10~19%の範囲であれば、資本力に乏しい状態である。直ちに経営が悪化する恐れはないが、20%以上の水準を目指して利益体質を改善した方が良いだろう。

自己資本比率が9%以下であれば、資本欠損の恐れがある。既に赤字経営に陥っているような場合は、早急に利益体質を改善し、会社の黒字化を最優先しなければならない。

自己資本比率がマイナスの場合は、債務超過である。債務超過とは、総資本よりも、返済義務のある他人資本の金額が上回っているということである。この場合は、待ったなしで会社再建の手を講じる必要がある。不採算部門の閉鎖、人員整理、返済計画のリスケジュール、等々、会社の足を引っ張る部分を早急に取り除かないと、会社全体が蝕まれてしまう。

自己資本比率の業界平均

自己資本比率の業界平均は各業界団体が発表しているが、自己資本比率の業界平均を知ったところで役立つことは何もない。

なぜなら、自己資本比率の業界平均は、数少ないトップ企業の実績を、数多くの下位企業が足を引っ張る構図で計算されているからだ。

業界平均を目指すことは無意味であり、業界平均を上回っていたとしても、経営の安全性が確約されるわけではない。

自己資本比率の業界平均に振り回されることなく、前章で示した自己資本比率の適正水準(目安)に実績を照らし合わせて、自己資本比率を1%ずつでも改善する姿勢が大切だ。

自己資本比率の高い企業と低い企業

自己資本比率の高い企業の特徴と低い企業の特徴は、下記の通りだ。

自己資本比率の高い企業の特徴

自己資本比率が高い企業は、買掛金や借金等の他人資本が少なく、自己資本の代表格である現預金と純資産が多い特徴がある。また、現金化のスピードが速いキャッシュフロー重視の経営を行っていて、資本効率の高い経営が実践されている傾向が強い。この他にも、利益水準が高い、在庫が少ない、設備の減価償却が速い、不良債権や不良資産が少ない、といった特徴も挙げられる。

自己資本比率の低い企業の特徴

自己資本比率が低い企業は、買掛金や借金等の他人資本が多く、自己資本の代表格である現預金と純資産が少ない特徴がある。また、現金化のスピードが速いキャッシュフロー重視の経営が定着しておらず、資本効率の悪い経営に陥っている傾向が強い。この他にも、利益水準が低い、在庫が多い、設備の減価償却が遅い、不良債権や不良資産が多い、といった特徴も挙げられる。

自己資本比率を会社経営に活かすポイント

自己資本比率は、

会社の資本力と経営の安全性を示す重要な経営指標だが、自己資本比率が標準水準よりも劣っているからといって、会社の経営状態が悪いと断定することはできない。

例えば、銀行借入を中心に資金調達を行い、グングン成長している中小企業の自己資本比率は標準を下回っているケースが多い。

この場合、成長投資が糧となって、現金水準と利益水準が標準を上回っていれば、会社の安全性に問題はない。

逆に、想定の収益が得られず、現金水準と利益水準が標準を下回っている場合は、会社の安全性に問題あり、となる。

このように自己資本比率の適正水準は、会社の経営環境によって良否の判断が異なる場合がある。経営者が数字に振り回されないためには、自己資本比率をはじめとする様々な経営指標の本質を理解することが大切だ。

自己資本比率を気にする経営者は多いですが、資本欠損や債務超過に陥っていないのであれば、創業期や成長期は敏感になる必要はありません。成長投資の過程で自己資本比率が悪化することは良くあることです。大切なのは、投じた資本以上の利益を追求する意識を忘れず、キャッシュフローを悪化させないことです。また、許認可ビジネスの中には、資本欠損や債務超過が許認可取り消しの条件になっているケースがあるので注意が必要です。