貸借対照表とは/見方と仕組み|貸借対照表を分かりやすく徹底解説

貸借対照表は、会社の資産状況を表す財務諸表である。

貸借対照表を見ると会社の安全性が簡単に分かるので、重要な会計資料といえる。

この記事では、貸借対照表の見方と仕組みについて、詳しく解説する。

貸借対照表で何が分かる?

貸借対照表には、資金の調達方法と調達した資金で購入した資産の保有状態が記録される。

つまり、資産(現預金・売掛金・不動産・投資設備等)と負債(買掛金・借金等)の保有の経緯・状況・バランス等が一目瞭然で分かる。

経営資料として最重要と言って過言ではなく、貸借対照表が読めるか否かで、経営の質は天と地ほどの差が出る。

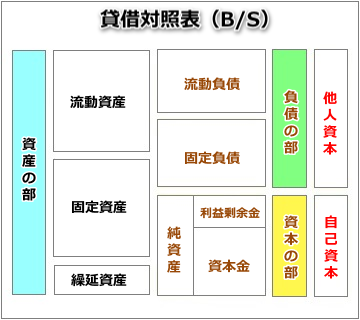

貸借対照表は、大別して「資産の部・負債の部・資本の部」の三つに区分される。

負債の部(借金)と資本の部(自己資金)には「資金の調達手段」が記録され、資産の部には「調達した資金で購入した資産、或いは、調達資金の保有形態」が記録される。

資産の部=負債の部+資本の部という数式が成り立ち、また、双方のバランスが均等にとれることから、貸借対照表のことをバランスシート(Balance sheet)、略してB/S(ビーエス)とも呼ばれている。

貸借対照表の構成と見方と仕組み

貸借対照表に対して苦手意識を持つ中小企業経営者は少なくないが、理解が浅いと会社経営の失敗リスクが高まる。

貸借対照表は損益計算書よりも重要度が高いので、しっかり理解したい会計資料である。

下図は、貸借対照表の構成である。

ご覧の通り、貸借対照表は「資産の部・負債の部・資本の部」の三つに区分され、貸借対照表の各区分の見方と仕組みは以下の通りなる。順を追って、詳しく解説する。

貸借対照表の「資産の部」

貸借対照表の「資産の部」には、負債(他人資本=主に借金)と資本(自己資本=元手)で調達した資金を投じて購入した資産の保有形態が記録される。

資産の保有形態は、財産価値と換金価値、並びに、流動性の高い資産である「流動資産」と、長期間に亘って保有する「固定資産」、支出効果が一年以上に及ぶ「繰延資産」の三つで構成される。それぞれの詳細解説は下記の通りである。

流動資産

流動資産とは、1年以内に現金化される資産のことである。現金、預金、売掛金、受取手形、有価証券等、流動性の高い資産が該当する。なお、現預金は会社の存続を左右する重要指標なので、毎月確認したい項目になる。

固定資産

固定資産とは、1年以後に現金化される資産、並びに、長期間に亘って保有する固定資産が該当する。1年以後に現金化される資産は、長期未収入金、長期貸付金等、流動性の低い資産がある。長期間に亘って保有する固定資産は、形のある有形固定資産と、形のない無形固定資産がある。有形固定資産は、建物、建物付属設備、構築物、車両運搬具、工具、器具備品、機械装置、などが挙げられる。無形固定資産は、特許権、実用新案権、意匠権、商標権、ソフトウエア、営業権などが挙げられる。

繰延資産

繰延資産とは、財産価値と換金価値がなく、支出の効果が1年以上に及ぶ資産が該当する。例えば、会社を設立する際に要する創立費、店舗を新規出店する際の開業費、新商品の開発費などである。この他にも、公共施設や共同施設の改良費用、建物賃借の権利金、電子機器の賃借に伴なう支出費用、広告資産の贈与に伴う費用、ノウハウの頭金、出版権の設定対価、等々も繰延資産の例として挙げられる。なお、繰延資産は償却対象資産である。償却期間は税法で定められている。

貸借対照表の「負債の部」

貸借対照表の「負債の部」には、他人から調達した資金の保有形態が記録される。

負債の保有形態は、1年以内に支払期限が到来する「流動負債」と、1年以後に支払期限が到来する「固定負債」の2つで構成される。それぞれの詳細解説は、下記の通りである。

流動負債

流動負債とは、1年以内に支払期限が到来する負債である。買掛金、支払手形、短期借入金、未払金等、流動性の高い負債が該当する。

固定負債

固定負債とは、1年以後に支払期限が到来する負債である。長期借入金、社債等、流動性の低い負債が該当する。

貸借対照表の「資本の部」

貸借対照表の「資本の部」には、自己資本で調達した資本金と利益剰余金の累積金額が記録され、この部分を「純資産」ともいう。

資本金は増資や減資を行わない限り不変だが、純資産の金額は毎期の利益に応じて増減する。純資産が資本金を下回ると資本欠損となり、純資産がマイナスになると債務超過となる。

なお、純資産は、現預金同様、会社の存続を大きく左右する重要指標なので、毎月確認したい項目になる。

貸借対照表は重要な経営資料です。貸借対照表の理解が浅いと、資金繰り悪化、借金過多、投資判断ミスなど等の失敗リスクが高まり、高確率で会社経営に失敗します。会社はお金が無くなると倒産しますので、貸借対照表の現預金と純資産の残高には特に目を光らせてください。