減価償却費とは/仕訳と計算の仕組み|減価償却制度の概要から節税メリットまで徹底解説

減価償却費とは、減価償却制度に基づいて費用化する際に使われる科目名である。

減価償却制度とは、資産性の高い減価償却資産を耐用年数に応じて費用化(減価償却費を計上)する会計制度のことである。

この記事では、減価償却費の概要や減価償却資産の種類、並びに、減価償却の会計例とメリットに至るまで、詳しく解説する。

減価償却制度とは?

減価償却費とは、減価償却制度に基づいて費用化する際に使われる科目名で、減価償却制度とは、資産性の高い減価償却資産を耐用年数に応じて費用化する会計制度のことである。

例えば、工場に機械設備を導入した場合、機械設備に投じた費用は、全て減価償却資産として貸借対照表上の資産に計上される。

なぜ、費用にならずに資産計上されるのかというと、機械設備等の資産性の高いモノは、ボールペンやノートのように消費財的な性格を伴っていないからだ。

消費財的な性格の強いモノは購入から1年もすれば消費されるが、消費財的な性格が弱く資産性の高いモノは1年以上に亘って消費効果が持続する。

このように、1年超にわたって消費効果が持続する資産性の高いものを減価償却資産といい、その資産の耐用年数に応じて費用化していく仕組みを減価償却制度という。

減価償却資産の種類は?

減価償却資産は、有形固定資産と無形固定資産に分別され、有形・無形固定資産の一例は下表の通りである。

|

有形固定資産 |

無形固定資産 |

|---|---|

|

建物及びその附属設備 |

ソフトウエア |

|

構築物 |

特許権・実用新案権 |

|

機械及び装置 |

意匠権・商標権 |

|

車両及び運搬具 |

営業権 |

|

工具、器具及び備品 |

鉱業権・漁業権・水利権 |

|

船舶・航空機、など |

水道施設利用権、など |

また、固定資産のメンテナンス等に費やした修繕費は、資本的支出(固定資産)と修繕費(費用)に分類され、資本的支出に該当する支出は固定資産に計上され、減価償却資産の対象になる。

資本的支出の判定方法は下記の通りになる。

|

資産の使用可能期間を延長する効果がある支出 |

|

資産の価額を増加させる効果がある支出 |

なお、減価償却資産は、時間(使用)の経過とともに価値が減少する資産のことなので、土地など、時間の経過と共に価値が減少しない資産は減価償却資産に該当しない。

※ 中小企業の場合、少額減価償却資産の一括償却等の特例がある。特例の範囲内で、資産購入支出を購入年度で全額費用化できる

減価償却資産の耐用年数と計算方法

減価償却資産の耐用年数(下表参照)は、全て税法で定められている。

また、減価償却費の計算方法も、定額法と定率法の2種類の方法が税法で定められている。

定額法は、購入金額を定額で費用化する計算方法で、定率法は、購入金額を定率で費用化する計算方法になる。

定率法の方が資産の減価償却スピードが速いので、効率的な経営を目指すのであれば定率法をお薦めする。

なお、減価償却は、個人事業主は強制償却、法人は任意償却になっている。

主な減価償却資産の耐用年数は下表の通りである。

| 減価償却資産名 |

耐用年数 |

資産例 |

|---|---|---|

| 建物 | 11~50年 | 木造、鉄筋、鉄骨、石造等 |

| 建物付属品 | 3~15年 | 電気設備、給排水設備等 |

| 構築物 | 5~17年 | 果樹棚、農業井戸、用水路等 |

| 車両・運搬具 | 2~6年 | 自動車、2輪車、リヤカー等 |

| 機械装置 | 3~17年 | 機械設備全般、装備品等 |

| 器具・備品 | 2~20年 | 家具、什器、事務機器、看板等 |

※詳しくは国税局のホームページ参照のこと

減価償却費の仕訳と計算例

減価償却費の仕訳と計算の仕組みを分かりやすい例を用いて解説する。

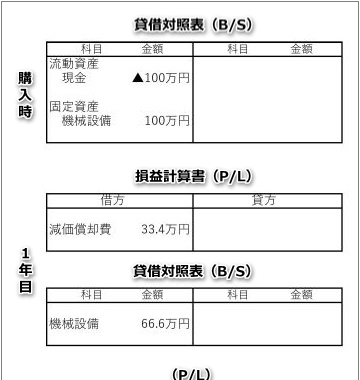

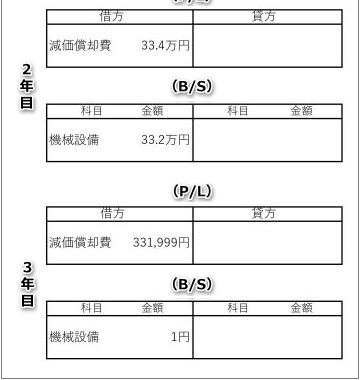

例えば、機械設備を100万円で現金購入したとして、減価償却の条件は、耐用年数3年,定額法(償却率0.334)とする。

減価償却費の計算は、下表の通りになる。

|

1年目 : 100万円×0.334=33.4万円 |

|

2年目 : 100万円×0.334=33.4万円 |

|

3年目 : 期首残高 33.2万円-1円=331,999円 |

そして、減価償却費の仕訳処理は、下図の通りになる。

ご覧の通り、時間の経過とともに減価償却資産の価値が減少しているのが分かると思う。

この例の場合は、3年償却の減価償却資産なので、3年目で減価償却が完了する。

なお、最終年に1円の資産価値が残っているのは備忘価格である。(平成19年4月1日以後に購入された資産に関しては備忘価格として1円の残存価額を残す)

備忘価格まで償却が終わって、会社の設備として使用状況もなく減価償却資産を廃棄をした場合は、「固定資産除却損」で備忘価額を0円にすることができる。

逆に、廃棄ではなく1円以上で売却できた場合は、残存価額と売却益の差額分を「固定資産売却益」として利益計上することになる。

ちなみに、減価償却資産は購入時に現金決済が完了していれば、その後の減価償却費の費用計上時は現金が流出しない。つまり、減価償却費は、会社の損金として経費処理できるが、現金流出が伴わない特殊性のある費用になるのだ。

減価償却のメリットとは?

減価償却を適正に行うと、費用対効果の判定や再投資の促進など、様々なメリットがある。

分かりやすい例で、減価償却のメリットを解説する。

例えば、年間200万円のアルバイト1名の作業を300万円の機械で代替したとする。機械の耐用年数を5年とすると、年間の減価償却費は60万円(定額法)になる。売上は1,000万円、アルバイト料以外の経費は600万円とする。

|

科目 |

金額 |

科目 |

金額 |

|---|---|---|---|

|

アルバイト料 |

200万円 |

売上 |

1,000万円 |

|

その他経費 |

600万円 |

||

|

当期利益 |

200万円 |

|

科目 |

金額 |

科目 |

金額 |

|---|---|---|---|

|

減価償却費 |

60万円 |

売上 |

1,000万円 |

|

その他経費 |

600万円 |

||

|

当期利益 |

340万円 |

アルバイト1名の作業を300万円の機械で代替した結果、年間利益が200万円から340万円に増額したことが分かる。

このように、減価償却を適正に行うと合理的な損益計算が可能となり、結果として、投資効果や費用対効果の測定が正しくできるようになる。

減価償却は節税効果もある?

節税効果も減価償却制度の大きなメリットのひとつだ。

減価償却費は現金支出が伴なわないので、費用計上しても、現金がなくなるわけではない。

従って、先の例の場合であれば、年間60万円、償却期間5年でトータル300万円の減価償却費分の現金が会社に残ることになる。

当然ながら、減価償却費で貯蓄した現金を投資原資に充てれば、再投資の循環を上手に作ることができる。

減価償却制度は、合理的且つ整合性のとれた損益計算を可能にするとともに、再投資の循環を促進する優れた制度でもある。会社の成長を加速するためにも、積極的に減価償却制度を活用することをお薦めする。

減価償却の理解が浅いと会社経営に失敗します。特に、資本集約型産業(主に製造業等)は減価償却が会社経営のキーポイントになりますので、しっかり理解を深める必要があります。キャッシュフローの拡大や成長投資の加速も減価償却の活用次第で決まりますので、理解をおざなりにしないでください。