負債比率(有利子負債比率)の計算式と適正水準|財務の健全性を見抜く指標

負債比率とは、会社の返済余力や安全性を表す経営指標のことだ。

負債比率は「自己資本(純資産=自分のお金)」と「他人資本(負債=他人のお金)」、ふたつの指標を用いて計算する。

この記事では、負債比率の計算式から計算上の注意点、及び、負債比率の適正水準(目安)、並びに、有利子負債比率の計算式と目安に至るまで、詳しく解説する。

負債比率とは

負債比率とは、

会社の返済余力や安全性を表す経営指標のことで、自己資本(純資産=自分のお金)と他人資本(負債=他人のお金)の二つの指標を用いて計算する。

自己資本とは、自身で調達した資金(資本)のことである。自身で調達した資金(資本)なので、返済義務がない。

一方、他人資本とは、他人から調達した資金(資本)のことである。他人から調達した資金(資本)なので、返済義務がある。

他人資本は、返済義務が生じる負の債務なので「負債」といい、負債をさらに細分化すると、1年以内に支払期限が到来する「流動負債」と、1年以後に支払期限が到来する「固定負債」に分別される。

負債比率は、返済義務のない自己資本と、返済義務のある負債である他人資本のバランスを明かにする経営指標なので、負債比率が分かると、会社の返済余力や安全性を簡単に把握することができる。

なお、負債と自己資本の関係性を明確にする負債比率は、財務分析用語で、DEレシオ、レバレッジ比率、ギアリング比率とも呼ばれている。

負債比率の計算式(求め方)

負債比率の計算式(求め方)は下記の通りだ。

負債比率=(負債÷自己資本)×100

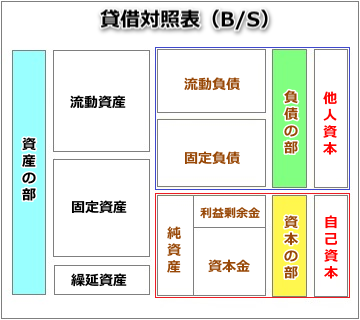

下図は、貸借対照表の負債と自己資本を示したものである。

青枠が「負債(他人資本)」、

赤枠が「自己資本」で、負債比率は、負債と自己資本の二つの数字を用いて計算する。負債比率が分かると、会社の返済余力や安全性を簡単に把握することができる。

負債比率の計算例

負債比率の計算例を紹介する。

例えば、負債(他人資本)が1億円で、自己資本が2億円だった場合、負債比率は「(1億円÷2億円)×100」=50%になる。

逆に、負債(他人資本)が2億円で、自己資本が1億円だった場合の負債比率は「(2億円÷1億円)×100」=200%になる。

先に述べた通り、負債比率は、返済余力を表す経営指標である。

従って、負債比率が小さければ返済余力が高く会社の安全性が高い。逆に、負債比率が大きければ返済余力が低く会社の安全性が低い、ということが分かる。

負債比率を計算するうえでの注意点

負債比率は会社の返済余力や安全性を示す経営指標だが、中小企業の場合、計算するうえでの注意点がある。

それは、返済義務のない負債を除くことだ。

例えば、中小企業にありがちな返済期限のない代表者や身内に対する未払金や債権放棄や塩漬けが容認されている役員や身内からの借入金などの負債は除いた方が良い。

返済期限がない、或いは、返済義務のない負債を除いたうえで負債比率を計算すると、負債比率の実態がより正確に分かる。

特に、金融機関からの借り入れを検討する場合は、返済義務等のない負債を除いた負債比率をベースに交渉した方が有利になるので留意してほしい。

負債比率の適正水準(目安)

負債比率の適正水準(目安)は下記の通りだ。

負債比率が100%以下であれば優良水準である。自己資本で全ての負債を返済できるので、返済余力に問題はない。

負債比率が101%~300%の範囲内であれば標準水準である。無理のない返済計画であれば返済余力に問題はない。

負債比率が301%~600%の範囲内であれば要改善である。直ちに返済に支障はでないが、なるべく300%以下に収まるように改善した方が良いだろう。

負債比率が601%~900%の範囲内であれば早急な改善が必要である。返済に支障が出る前に600%以下に収まるように改善した方が良いだろう。

負債比率が901%以上の場合は、資本欠損の可能性がある。返済義務のある他人資本(負債)に充当する自己資本(資金)が枯渇気味の状態なので、待ったなしで経営改善を行う必要がある。

自己資本がマイナスに陥り計算不能になった場合は債務超過である。返済義務のある他人資本(負債)に充当する自己資本(資金)がゼロ以下の状態なので、待ったなしで経営改善を行う必要がある。この状態を放置しておくと何れ会社は倒産する。

負債比率は、設備投資が多い業種業態と少ない業種業態で適正水準に差が生じるので、上記適正水準に合致しない場合は、負債比率の推移を定点観測(※1)することをお薦めする。

※1 定点観測とは、同じ方法(定点)で継続的にある一定の項目を観察し、以前のものと比較してその差異を分析することである

有利子負債比率とは?

有利子負債比率とは、

利息を付けて返済しなければならない負債(主に金融機関からの短期借入金や長期借入金等)と自己資本のバランスを示す経営指標のことである。

有利子負債比率の計算対象になる有利子負債は、利息を付けて返済しなければならない負債に限定されるので、利息が生じない買掛金や未払金等の負債は有利子負債に含まれない。

多くの中小企業において、有利子負債比率は、純粋に金融機関からの借金の返済能力を示す経営指標といえる。有利子負債比率も負債比率同様、定期的にモニタリングしたい経営指標だ。

有利子負債比率の計算式と適正水準(目安)

有利子負債比率の計算式は下記の通りだ。

有利子負債比率=(有利子負債÷自己資本)×100

例えば、有利子負債が1億円で、自己資本が2億円だった場合、有利子負債比率は「(1億円÷2億円)×100」=50%になる。

逆に、有利子負債が2億円で、自己資本が1億円だった場合の有利子負債比率は「(2億円÷1億円)×100」=200%になる。

なお、有利子負債比率の適正水準(目安)は、負債比率の適正水準とは異なり、中小企業の場合は、有利子負債比率100%以下が標準である。

有利子負債比率が100%超だと、自己資本で有利子負債の返済ができない状態を表すので、利益水準が低かったり赤字経営だと、追加融資が受けられない可能性が高くなる。

また、有利子負債が100%超だと下記のような経営状況に陥っている可能性が高いので、自己診断してみてほしい。

☑金融機関からの借金が運転資金に消えている

☑借金ベースの成長投資がうまくいっていない

☑借金で導入した固定資産が収益を生み出していない

負債比率(有利子負債比率)を経営に活かすポイント

負債比率(有利子負債比率)は、

返済能力を示す経営指標だが、標準水準以下であっても一概に返済能力が低いといえないケースもある。

例えば、銀行借入を中心に資金調達を行い、業績拡大を推進している会社は一時的に負債比率(有利子負債比率)が悪化する。

新規店舗、或いは新規事業を立ち上げる場合は、どうしても事業開始から一定期間は利益水準と共に負債比率(有利子負債比率)が悪化することがある。

このように戦略的に事業拡大を推進した結果、負債比率(有利子負債比率)が悪化することは良くあることだ。

但し、忘れてはいけないことは「負債は返済すべき資金である」ということである。

例えば、杜撰な事業計画をもとに新規事業をスタートした結果、事業が失敗してしまい、多額の負債を抱えたまま会社が一気に傾いてしまうことがある。

多角化で失敗する中小企業の多くは、このパターンで倒産の危機に瀕している。

会社経営に失敗しないためには、負債比率(有利子負債比率)に加えて、利益水準、借入限度額、投資基準など等、安定経営に欠かせない経営指標を常時モニタリングし、万全な事業計画を運用することが大切だ。

負債比率は貸借バランスの健全性を表す重要な指標ですが、中小企業においては、有利子負債比率の方が遥かに重要です。適正な有利子負債比率をキープしないと、利益水準が少し落ち込んだ途端に返済苦に陥るからです。事業拡大に有利子負債(借金)は不可欠ですが、借金で経営に失敗するケースはとても多いので、くれぐれも注意してください。