流動比率の計算式と適正水準|倒産リスクを見抜く安全性指標の基本

流動比率とは、会社の支払能力を示す経営指標のことだ。

流動比率は、1年以内に現金化される流動資産と、1年以内に支払期限が到来する流動負債を用いて計算する。

流動資産よりも流動負債が下回っていれば支払能力が高く、流動資産よりも流動負債が上回っていれば支払能力が低いと判断できる。この記事では、流動比率の計算式と適正水準(目安)について詳しく解説する。

流動比率の計算式

流動比率の計算式は下記の通りだ。

流動比率=(流動資産÷流動負債)×100

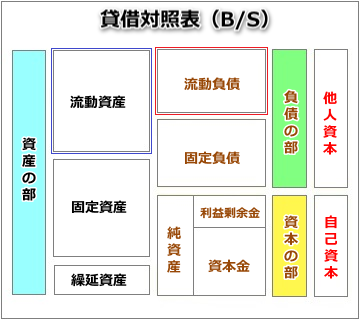

下図は貸借対照表の「流動資産」と「流動負債」を示したものである。

青枠が「流動資産」、赤枠が「流動負債」で、流動比率は、1年以内に現金化される流動資産と、1年以内に支払期限が到来する流動負債を用いて計算する。

流動資産よりも流動負債が下回っていれば支払能力が高く、流動資産よりも流動負債が上回っていれば支払能力が低いと判断できる。

流動資産の計算例

流動資産の計算例を紹介する。

例えば、流動資産が150万円で、流動負債が100万円であれば、流動比率は、(150万円÷100万円)×100=150%となる。

この場合、1年以内に支払期限が到来する流動負債に対して150%の流動資産が手元にあるので、支払能力に余裕があることが分かる。

金額を逆にして、流動資産が100万円で、流動負債が150万円であれば、流動比率は、(100万円÷150万円)×100=66.67%となる。

この場合、1年以内に支払期限が到来する流動負債に対して66.67%の流動資産しか手元にないので、支払能力に問題があることが分かる。このように、流動比率は会社の支払能力を簡易判定する際に活用できる。

流動比率の適正水準(目安)

中小企業の流動比率の適正水準(目安)は下記の通りだ。

流動比率が150%以上であれば優良水準である。

流動比率が120%~149%の範囲であれば安全水準である。

流動比率が100%~119%の範囲であれば改善の余地がある。

流動比率が99%以下であれば、危険水準である。一般的に、流動比率が99%以下だと、資金繰りに影響が出始める。また、外部からの会社の心証が悪くなる。例えば、銀行融資や助成金の交渉に影響が出る場合がある。

流動比率は会社の支払能力を示す経営指標のひとつだが、

流動資産の中には棚卸在庫等、換金性の低い資産が含まれているので、支払能力の安全性を十分に示せない一面がある。

流動比率は当座比率と比べると、支払能力を示す絶対的な経営指標とはいえないので、会社の状況に応じて、参考指標として運用することをお薦めする。

流動比率は会社の支払能力を示す経営指標ですが、経営者が重要視すべきなのは、次ページで解説している「当座比率」です。流動比率のように、経営状況を診断するうえで意外と使えない指標は少なくありません。何事もそうですが、学術理論に流されすぎると、本質を見失いますので注意してください。